Jan 2019 Chèques – Comment la loi peut changer le comportement des utilisateurs

Dans le cadre de la Loi Sapin 2, l’Assemblée Nationale a voté le 9 juin dernier un article limitant, à partir du 1er juillet 2017, la durée d’encaissement des chèques à 6 mois au lieu d’un an actuellement.

Avec cette mesure, le législateur continue ainsi à contribuer à la baisse de l’utilisation du moyen de paiement. On se souviendra notamment qu’en mars 2013, il a imposé aux notaires d’émettre des virements pour les sommes au-delà de 3000 € contribuant ainsi à une baisse des volumes de chèques. Mais la tendance n’est pas encore forte et le chèque représente encore 20% des transactions…

Même si son utilisation baisse lentement, le chèque est encore plébiscité par les français. Nous sommes les champions d’Europe, en en émettant 2,4 milliards (vs 2,8 milliards en 2012) des 3,6 émis par an en Europe.

C’est pourtant un moyen de paiement coûteux en termes de logistique pour les entreprises et les banques. Et celles-ci n’arrivent pas à valoriser la chaine de traitement à hauteur de ces coûts.

Y-a-t-il une fatalité à la gratuité de ce moyen de paiement ? Peut-on utiliser le prix pour orienter le comportement du client ? A l’heure de la dématérialisation, le législateur peut-il contribuer à changer le comportement des clients ?

Nous faisons dans cet article un rapide tour d’horizon de la question.

Que dit la loi sur la facturation du chèque ?

La fin du ni-ni n’a pas vraiment clarifié les choses

La gratuité des chèques et la non rémunération des comptes étaient garanties par une interdiction officialisée par un arrêt du Conseil National du Crédit de 1969.

En 2002, CaixaBank lance un compte rémunéré. Face à l’opposition des autorités de tutelle, la banque saisit la Cour de Justice des Communautés Européennes qui, dans son arrêt du 5 octobre 2004, condamne la règlementation française la jugeant contraire au droit communautaire. C’est une restriction à la liberté d’établissement (Affaire C 442 02).

La Caixa a donc eu gain de cause et les banques peuvent donc rémunérer les comptes. Mais cela n’entraine pas si facilement la facturation des chéquiers qui est quelque part toujours protégée par l’arrêt du Conseil National du Crédit.

Gratuité de la mise à disposition des chéquiers

Article L. 131-71 : « Lorsqu’il en est délivré, les formules de chèques sont mises gratuitement à la disposition du titulaire du compte ».

Le Comité Consultatif des Services Financiers le précise bien dans son étude de mars 2011 sur l’utilisation du chèque : « le Code monétaire et financier indique clairement que les formules de chèques doivent être gratuites, mais ne se prononce pas sur les frais potentiellement liés à l’utilisation de ces formules de chèque. L’émission ou la réception d’un chèque pourraient ne pas être gratuites. »

Peut-on mieux valoriser la chaîne chèque ?

Les règles de place ont la vie dure et le premier à bouger se retrouvera sous le feu des projecteurs. Est-ce une raison pour ne pas étudier des évolutions tactiques ? On le voit, les contraintes sont plus historiques que règlementaires finalement.

Des solutions existent pour mieux valoriser la chaine chèque :

- Certaines banques ont déjà fait un premier pas en facturant l’envoi de chéquier.

- Une autre solution existe peut-être aussi si l’on se souvient de la facturation des retraits déplacés mise en place ces dernières années. Les premières banques à mettre en place cette tarification ont commencé par facturer le 8ème retrait hors du réseau de DAB de la banque. Une fois le marché mûr, le seuil a baissé petit à petit entraînant un changement de comportement gagnant-gagnant pour la banque qui valorise son réseau et le service qu’elle octroie en permettant un retrait dans un autre réseau et pour le client qui optimise sa facturation.

L’analyse du comportement des clients peut permettre de définir le seuil de chèques au-delà duquel une facturation pourrait être appliquée et la périodicité de ce seuil (annuelle, trimestrielle, mensuelle…).

La facturation du chèque va-t-il tuer le chèque ? Pas forcément. Un simulateur efficace doit permettre d’optimiser l’équation financière quel que soit le scénario : que le client continue à utiliser le chèque et donc paie ces nouveaux frais ou qu’il se tourne vers un autre moyen de paiement entraînant ainsi une réduction des coûts et du risque.

Les espèces sont aussi encadrées

Le Code Civil stipule que l’on doit pouvoir remettre et retirer un dépôt gratuitement.

Ces engagements publiés par la FBF résument bien la réponse actuelle des banques :

Pour les personnes disposant d’une carte bancaire ou d’une carte de paiement à autorisation systématique, le retrait d’argent reste gratuit au distributeur automatique (DAB) de la banque ou de la caisse de l’établissement teneur du compte ;

Les personnes ne disposant pas, ou ne souhaitant pas disposer, d’une carte bancaire trouveront toujours dans leur agence un moyen de retirer gratuitement des espèces. Le choix du moyen est laissé à la discrétion de la banque en fonction de son organisation et de son offre, par exemple :

- un retrait gratuit au guichet de leur agence (service de caisse),

- une carte à retrait unique dans leur agence, délivrée gratuitement

- une carte de retrait à autorisation systématique ou équivalente utilisable au moins dans leur agence, délivrée gratuitement.

Voici encore une chaine de traitement coûteuse que la banque ne peut pas valoriser.

Le législateur peut continuer à aider les banques à accompagner les changements de comportement des consommateurs.

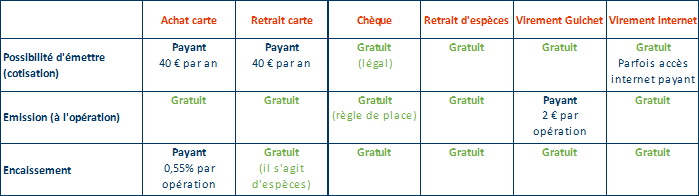

L’utilisation des moyens de paiement est très souvent gratuite. Le prix est utilisé pour favoriser certains canaux mais n’est peu ou pas utilisé aujourd’hui pour favoriser les moyens de paiement les plus modernes.

A l’heure de la dématérialisation, l’Etat souhaite en outre favoriser le paiement électronique et décourager les espèces et le chèque source de risque, de blanchiment et de fraude. Le législateur peut-il continuer à accompagner les banques dans ces mutations ? Le législateur pourrait-il infléchir les règles sur la facturation des chèques et des espèces pour offrir plus de souplesse ? Pourrait-il lever les ambigüités qui existent peut-être encore entre les différents textes juridiques ? Nous pensons qu’un coût de pouce législatif, pourrait sans doute faire évoluer le consensus de place qui rend difficile toute évolution sur ces sujets.

Les virements et la carte bancaire sont les nouveaux moyens d’accès facile et moderne à son argent. Le virement sur internet pourrait être la nouvelle solution gratuite.

Certes, elle nécessite un accès à un internet. Mais il reste la Gamme de Paiements Alternatifs qui permet un accès de base et gratuit à un service de base bancaire pour les clients les plus fragiles.

Aujourd’hui, l’ensemble des clients des banques subventionnent la chaîne chèque. Pourtant 20% des clients consomment 64% des volumes de chèques émis. Une facturation adaptée permettrait de faire contribuer un peu plus les utilisateurs effectifs de ce coûteux moyen de paiement.

Point sur le prix de l’utilisation des moyens de paiement

Pas de commentaires.